부자회사원

딱 3개의 이동평균선만 활용하여 8년만에 120만원 → 1,060억! 전설의 이평선 매매법ㅣ이동평균선 투자법(고지로 강사)ㅣ부자회사원 주식투자 강의 공부 책 추천 본문

딱 3개의 이동평균선만 활용하여 8년만에 120만원 → 1,060억! 전설의 이평선 매매법ㅣ이동평균선 투자법(고지로 강사)ㅣ부자회사원 주식투자 강의 공부 책 추천

부자라이프 2024. 6. 23. 10:31

1. 장수리스크

- 투자의 필요성이 점점 높아짐에 따라 이제 투자는 사회인에게 필수 과목이 되었다.

- 최근 일본 정부 역시 "저축에서 투자로"를 외치며 관련 정책을 펼치고 있다.

※ 확인해보니 정말 2024년부터 일본 정부가 추진하는 정책기조에 해당

- 과거에는 직장 정년이 보장되었고 퇴직금과 연금으로 노후에도 안정적 삶을 유지할 수 있었다.

- 하지만 지금은 시대가 바뀌었다.

- 노령화 인구의 급격한 증가는 과거 노후 보장 시스템 붕괴를 야기했다.

- 언제부터인가 장수를 '경사'가 아닌 '리스크'로 여기기 시작했다.

- 노후 파산이라는 말도 탄생했다.

- 참으로 무서운 시대이다.

2. 투자의 시대

- 이 문제를 해결한 방법은 투자뿐이다.

- 이제 투자는 좋든 싫든 모든 사람이 해야 하는 필수 과목이 되었다.

- 투자를 통해 자산을 지키고 불려 나가는 기술을 익히지 않는 한은 안심하고 인생을 살아갈 수 없다.

- 하지만 투자는 절대 간단하지 않다.

- 공부하지 않으면 성공하기 어렵다.

- 그러나 올바르게 공부하고 연습한다면 성공 확률을 높일 수 있으며,

- 제대로 익혀두면 꾸주한 수익을 기대할 수 있다.

- 이 책에서 다루는 이동평균선 대순환 분석은 말은 거창하지만 사실은 이동평균선 세 개를 사용한 뿐이다.

- 차트 분석은 이동평균선으로 시작해서 이동평균선으로 끝난다는 말까지 있을 만큼 유명한 분석 도구이다.

3. 퍼펙트 오더

- 트레이딩의 오래된 승리 방정식은 이미 존재한다.

- 외국에서는 이 방법을 '퍼펙트 오더'라고 부른다.

- 매수하기에 완벽한 조건, 완벽한 기회라는 것이다.

- 그 방법은 단기, 중기, 장기 이동평균선들이 정배열되고 세 개의 이동평균선이 모두 우상향 할 때 매수하는 방법이다.

- 이 두 가지 조건에 충족하는 종목으로만 매매해도 경쟁우위를 크게 확보할 수 있다.

- 단순 명쾌하지만 정말 잘 맞는 매수법이라 할 수 있다.

4. 결국 이동평균선

- 나는 직업상 프로 트레이더로 불리는 사람들의 이야기를 들을 기회가 종종 있다.

- 그들의 이야기를 들어 보면 신기하게도, 트레이딩 경험이 쌓일수록 기본으로 돌아가게 된다고 한다.

- 다시 말해 기본 분석 지표를 사용하는 사람이 많았다.

- 피보나치가 어떻고 펜타곤이 어떻고 말하던 사람도 결국은 가장 기본적이고 단순한 분석 지표를 사용하게 되는 것이다.

- 그리고 이동 평균선이야말로 그 필두가 아닌가 생각한다.

어려울록 기초에 미쳐라

학문의 길에서 기초는 아주 중요하다. 기초는 단순히 아는 것을 넘어 실제 상황에서 그것을 바로 적용할 수 있도록 배우고 익히는 체득화 과정이 더 중요하다. 세상일이 모두 그렇다.

https://www.mk.co.kr/news/contributors/10186159

[매경춘추] 기초의 중요성 - 매일경제

기초가 튼튼해야 한다. 이 말은 운동은 물론 학문에서도 만고의 진리다. 그리고 그 기초를 온전히 `내 것`으로 만드는 `체득화(體得化)`가 필요하다. `체득`은 단순히 아는 것이 아니라 필요한 순

www.mk.co.kr

손흥민 만든 아빠, 기본기만 7년 시켰다…완벽한 실력의 바탕은

https://www.hani.co.kr/arti/sports/soccer/1044356.html

손흥민 만든 아빠, 기본기만 7년 시켰다…완벽한 실력의 바탕은

‘기적의 선수’ ‘아시아의 한계를 깼다’ ‘이제 손흥민이 한국축구의 기준이다’. 손흥민(30·토트넘)이 2021~2022 잉글랜드 프리미어리그(EPL) 득점왕에 오르면서 쏟아진 전문가들의 찬사는 현

www.hani.co.kr

☞ 매매결과를 살펴보면 수익 나는 매매는 이평선 정배열에서 많이 발생했고, 손실은 이평선이 정배열되지 않은 경우에 많이 발생했다는 것을 알 수 있습니다.

☞ 이평선이 매매의 기본임에도 우리는 그것을 간과하여 수익의 기회를 놓치고 손실을 보게 됩니다.

☞ 그만큼 이평선을 다룬 오늘 영상은 여러분들의 수익 확률을 크게 늘려줄 것이라 생각합니다.

(써놓고 보니 인트로일세)

5. 어떤 이동평균선을 사용해야 할까?

- 이동평균선의 첫 번째 역할은 가격 변동을 매끄럽게 표현하는 것이다.

- 가격은 들쭉날쭉 움직이기 때문에 추세를 파악하기 어렵지만 이동평균선은 그 움직임을 평균화해서 매끄럽게 표현하기에 추세를 파악하기가 용이하다.

- 그런데 이동 평균선을 활용하려고 하면 반드시 어떤 문제에 직면하게 된다.

- '며칠 동안의 평균값을 계산해야 할까?'라는 문제다.

- 일반적으로 5일 이동 평균선은 '단기선', 20일 이동평균선과 75일 이동 평균선은 '중기선', 200일 이동 평균선은 '장기선'이라고 부른다.

- 어떤 기간의 이동 평균선을 사용할지는 어디까지나 자신이 어느 정도의 시간 간격으로 트레이딩을 하고 있는지에 맞춰서 결정하면 된다.

- 가령 단기 트레이딩만 하는 사람은 중기선이나 장기선을 열심히 들여다본들 거의 도움이 되지 않는다.

- 자신의 스타일에 맞는 기간의 이동평균선을 보는 것이 중요하다.

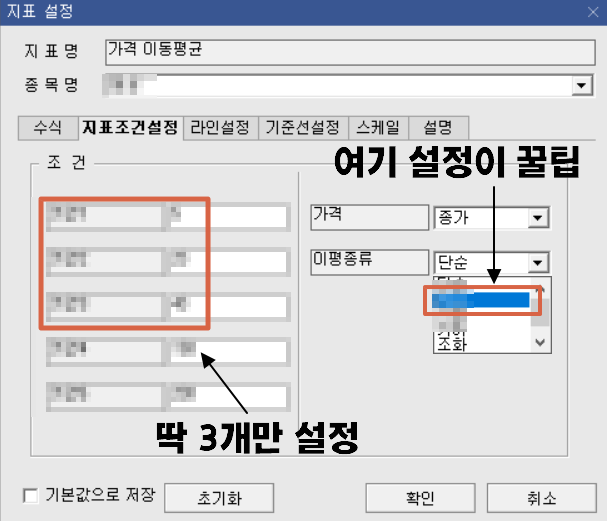

☞ 인트로에서 소개한 크리스찬 쿨라매기의 경우 일봉기준 지수이동평균(EMA) 10, 20, 50선을 사용하였고, 저자의 경우 단순이동평균선 (SMA) 5, 20, 40선을 사용하는 것을 확인할 수 있습니다.

☞ 쿨라매기의 경우 10일선을 단기, 20일선을 중기, 50일선을 장기선으로 활용한 것이고,

☞ 저자의 경우 5일선을 단기, 20일선을 중기, 40일선을 장기선으로 활용하고 있는 것이죠.

☞ 아마 여기서 여러분들은 지수이동평균선과 단순이동평균선에 대해서 차이점이 궁금하실 텐데요.

☞ 이것과 관련해서는 뒤에서 자세히 설명드리고 활용법까지 말씀드릴 예정입니다.

☞ 오늘 영상의 하이라이트가 될 수 있으니 채널을 고정해 주세요!

6. 이동평균선으로 심리를 읽다.

- 이동 평균선을 보는 가장 쉬운 방법은 과거 20일 동안의 가격 평균값과 오늘의 가격을 비교하는 것이다.

- 만약 20일 이동평균선 위에 캔들이 위치하고 있다면 어떤 의미일까?

- 과거 20일 사이에 매수한 트레이더들이 현재 수익을 보고 있다는 의미이다.

- 만약 20일 이동평균선 아래에 있던 캔들이 20일 이동평균선 위로 강력히 올라탔다면 어떨까?

- 20일 사이에 매수한 트레이더들이 손실을 보고 있다가 수익으로 전환되는 순간을 의미한다.

- 투자자의 기분은 손익이 플러스냐 마이너스냐에 따라 완전히 달라진다.

- 수익이 나고 있다면 그들은 장밋빛 미래를 그리며 팔려고 하기보단 보유하려 한다.

- 손실이 나고 있다면 그들은 실망하여 손절하고 다른 종목을 보유하려 한다.

- 이런 심리는 추후 주가의 움직임에 영향을 줄 수 있다.

- 따라서 이동평균선과 캔들의 위치 관계를 살펴보면서 사람들의 심리를 읽는 것은 매우 중요하며,

- 매수와 매도의 중요한 단서가 된다.

7. [중요] 이동평균선의 대순환 구조

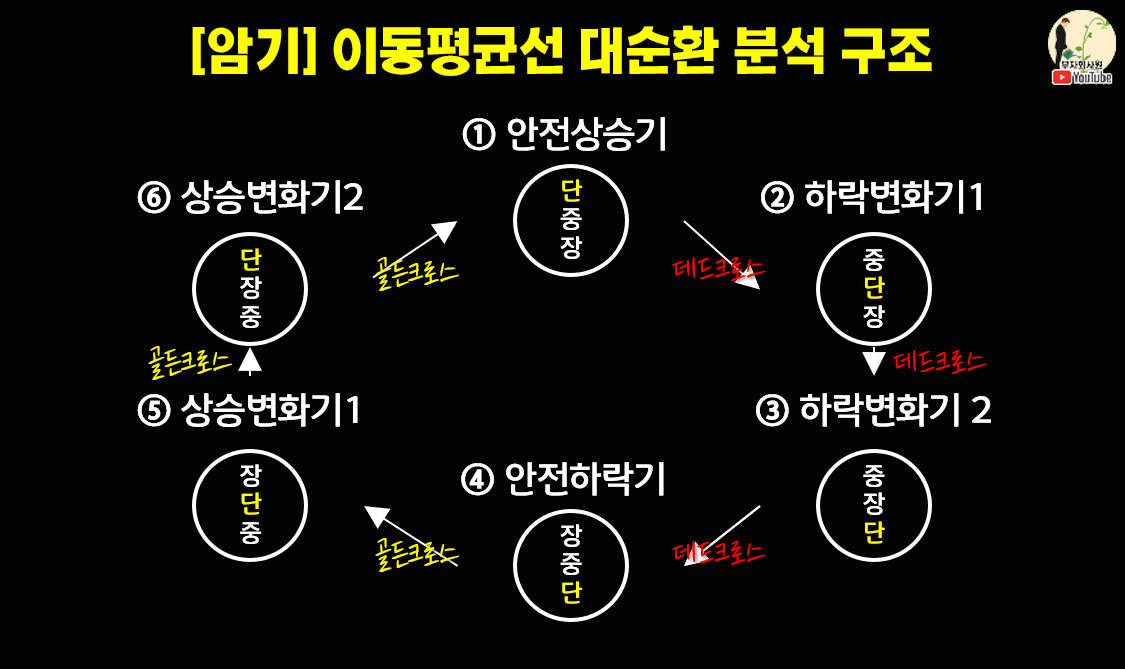

☞ 해당 표는 저자의 이동평균선 대순환 분석 구조표입니다.

☞ 꼭 암기하신 후 여러분들이 트레이딩을 하실 때 항상 기본으로 생각하시고 투자하시면 좋을 것 같은데요.

☞ 저자는 주가의 흐름은 총 여섯 개의 스테이지로 구분할 수 있으며 스테이지는 언제나 크로스의 발생으로 이행된다고 설명하고 있습니다.

☞ 자자는 스테이지별 대응법을 책에서 설명하고 있는데요..

☞ 본 영상에서는 매수, 매도타점이 될 수 있는 스테이지 1, 2, 6번 구간에 집중하여 설명드리도록 하겠습니다.

☞저자의 설명 함께 들어보시죠!

[스테이지 1 : 안전상승기] (큰글씨, 한페이지로)

☞ 저자는 스테이지 1 안전상승기는 절대 놓쳐선 안 되는 매수 시기라고 강조하고 있는데요.

☞ 중요한 설명이 될 것 같습니다.

☞ 저자의 이야기를 들어보시죠!

- 안전상승기는 이동평균선이 위에서부터 단기, 중기, 장기로 완전히 정배열되는 시기이다.

- 기본적으로 트레이더는 '안정 상승의 시기'에만 포지션을 취하는 것으로 충분하다.

- 그 밖의 시기는 쉽게 말하면 방향성이 명확하지 않은 시기로, 이때는 이른바 '오신호'를 만날 가능성도 높다.

- 따라서 이때에는 트레이딩을 피하는 것 또한 하나의 선택지다.

- 이런 식으로 활용하면 대변동 장세에 확실히 이익을 낼 수 있다.

- 개인 투자자들을 보면 손절은 좀처럼 결단을 내리지 못하면서 어째서인지 이익 확정은 서두르는 경향이 있다.

- 이런 식이면 손실은 커지는 반면에 이익은 줄어들기 때문에 종합적으로 보면 이익을 내지 못하는 상황에 빠진다.

- 하지만 이동평균선 대순환 분석에서는 가격이 계속 오르는 한 청산 신호가 뜨지 않으므로 상승 추세가 계속될 때까지 포지션을 유지할 수 있다.

- 이동평균선을 분석할 때는 배열순서, 간격, 기울기를 주목한다.

- 단기 이평선의 기울기가 가팔라지면서 이동평균선 간의 간격이 커진다면 이는 좋은 추세 상승의 신호로 보면 된다.

- 반대로 단기 이평선의 기울기가 둔화되면서 이동평균선의 간격이 좁아진다면 이는 추세 종말의 신호로 볼 수 있다.

- 하지만 상승의 힘이 크다면 좁아진 이평선은 다시 간격을 벌리면서 다시 상승하게 된다.

- 이때 이평선의 간격이 좁아지는 구간을 우리는 눌림목 구간이라고 한다.

[스테이지 2 : 하락변환기1]

☞ 우리는 상승하는 주가가 잠시 꺾였을 때 팔아야 하는지 아니면 보유하고 있어야 하는지 고민한느 경우가 많습니다.

☞ 저자는 이런 고민을 충분히 이해하며 이평선을 활용한 구분법을 잘 설명해주고 있습니다.

☞ 저자의 이야기를 들어보시죠.

- 가격이 하락 추세로 전환될 때는 움직임이 빠른 단기선이 제일 먼저 하락으로 전환된다.

- 단기선은 중기선을 위에서 아래로 교차하며, 그 결과 이동 평균선이 위에서부터 중기, 단기, 장기의 순서가 된다.

- 다만 이때 일시적으로 눌림목이 형성되는 경우도 있다.

- 이 경우에는 제1스테이지로 돌아간다.

- 따라서 제2스테이지는 제1스테이지에서 신규로 취했던 매수 포지션을 청산할 타이밍이지만,

- 이동 평균선이 교차하더라도 중기선과 장기선이 안정 상승을 지속하고 있다면 포지션을 유지한다.

- 즉, 중기선과 장기선이 형성하는 띠가 우상향이고 넓은 간격을 유지하고 있는 한은 단기선이 조금 하락했더라도 추세가 강하다고 판단한다.

- 그리고 단기선이 다시 중기선을 상방으로 돌파하면서 다시 정배열을 만든다면 그때가 눌림목 매수 타이밍이다.

- 한편 단기선이 중기선 아래로 내려가는 스테이지 2에서는 원칙적으로 하락 추세에 접어드는 첫 조짐이므로 매도의 선발대를 검토하며 대비한다.

- 선발대란 본래 생각했던 양의 일부만을 취하는 것이다.

- 또한 제1스테이지의 상승이 단번에 끝나 버렸을 경우는 박스 장세로 접어들 가능성이 있다.

- 이것을 파악하기 전까지는 매도 포지션을 취하지 않는다.

- 단기선이 계속 하락하고 있을 것, 중기선의 상승이 끝나고 거의 평평해졌을 때가 매도 포지션을 취하기 위한 조건이다.

[스테이지 6 : 상승변화기(매수급소)]

- 단기 이동평균선이 장기 이동평균선을 강력히 뚫어주며,

- 위에서부터 단기, 장기, 중기 순으로 이평선이 배열되는 이 구간이야말로 상승의 시작 지점이 된다.

- 앞에서 설명했던 것처럼 트레이딩은 이평선들이 완전히 정배열되는 상승안정기에만 하는 것이 좋지만,

- 상승의 시작을 알리는 상승변화기에 매수를 남들보다 빨리 시작하는 것도 이익을 극대화할 수 있는 좋은 전략이다.

- 다만 실제로 조기 주문을 실행하기 위해서는 먼저 다음의 조건을 충족했는지 확인해야 한다.

- 먼저 역배열 하락의 기간이 어느 정도 길어야 하고,

- 단기 이동평균선이 중기, 장기 이동평균선을 차례대로 돌파해야 한다.

- 그리고 마지막으로 중기선이 우상향이고 장기선은 평행 상태에 가까워야 한다.

- 참고로 이 조건을 충족하여 조기 매수 했다 하더라도 단기선이 하강해 다른 선과 교차했다면 즉시 매도할 것을 잊지 말아야 한다.

☞ 저자는 3개의 이동평균을 활용한 박스권 탈출 타점 잡는 법, 각 스테이지별 특징 및 대응법, 간격을 통한 추세의 힘 판단법 등을 책에 자세히 설명하고 있습니다.

☞ 기본에 충실하면서도 그 활용의 기발힘이 정말 돋보였습니다.

☞ 이 부분은 꼭 책을 읽어보시면 좋겠습니다.

8. 실전연습

☞ 이제부터 저자의 기법을 바탕으로 차트에 직접 적용하여 실전 연습을 해보려고 하는데요.

☞ 차트를 보시면서 설명을 들으시면 이 투자법의 위력을 더 실감하게 되실 것 같습니다.

☞ 차트 설정법도 함께 설명드리겠습니다.

☞ 먼저 이 표에서 세 단어를 암기해 주시면 좋겠습니다.

☞ 바로 상승번화기의 이평선 배열인 '단장중'을 암기해 주시면 좋겠습니다.

☞ 한번 따라 해볼까요? 단! 장! 중! 잘하셨습니다.

☞ 단장중, 증 단기선이 제일 위, 다음이 장기선, 맨 아래가 중기선이 될 때가 바로 매수 급소인 것이죠.

☞ 이렇게 암기하셨다면 이제 차트에서 매수 타점 찾는 것이 좀 더 수월하실 것입니다.

☞ 자 그럼 이 차트에서 매수타점을 한번 찾아보시겠요?

☞ 단장중을 기억하셔도 좋고요, 이동평균선에 설정된 색깔값을 이용해서 암기하셔도 좋습니다.

☞ 이 차트를 기준으로 단장중은 분빨파가 되겠네요.(마우스 커서로 짚으며)

☞ 자 그럼 분빨파 순서로 배열된 곳만 한번 찾아보시겠어요?(영상을 잠시 멈추셔도 좋습니다.)

☞ 자 이 차트에서 타점은 딱 2곳만 보입니다.

☞ 그런데 첫 번째 타점은 아쉽게도 약 익절이나 본절컷으로 종료되네요.

☞ 하지만 거래대금이 터진 두 번째 타점에서는 매수 후 20일만에 약 101%의 수익을 기록합니다.

☞ 그러니 거래대금이 터지는 타점에서는 비중매수를 고려하셔도 좋을 것 같습니다.

☞ 자! 그럼 두 번째 차트입니다.

☞ 해당 차트에서 분빨파 타점을 한번 찾아보시겠어요?(영상을 잠시 멈추셔도 좋습니다.)

☞ 역시 두 곳의 타점이 발견되고요, 해당 타점 모두 거래대금이 터지면서 강력한 상승세를 보여줍니다.

☞ 두 타점 모두 큰 수익을 안겨주는 타점이었고, 특히 두 번째 타점은 매수 후 22일만에 150%의 수익을 안겨주는 매수 급소였습니다.

☞ 어떠신가요?

☞ 물론 이 기법이 100%는 아닐 것입니다. 투자에는 100%가 없죠. 그러니 틀리는 경우도 있을 것입니다.

☞ 하지만 저자는 이 투자법은 경쟁우위를 확보할 수 있는 투자법이라는 것을 강조하고 있습니다.

☞ 즉 매수한 손절이 나가더라도 계속 이 기법을 사용하면 결국 수익이 날 수 있다는 것이죠.

☞ 다음으로는 이평선 설정법입니다.

☞ 3개만 보니까 한결 차트가 깔끔해지고 타점 잡기도 훨씬 수월해지는 것 같습니다.

☞ 꼭 사용해 보시면 좋겠습니다.

☞ 아! 그리고 이동평균선 설정 꿀팁이 아직 하나 남아있는데요.

☞ 이건 뒤에서 설명드릴테니 채널을 고정해 주세요.

☞ 아! 그리고 손절과 익절법 역시 뒤에서 설명됩니다~

9. [중요] 대순환 MACD 마스터

☞ 지금부터는 저자의 MACD 활용법과 관련된 설명인데요.

☞ 이동평균선과 MACD를 조합한 투자기법은 정말 기발하면서도 유용했습니다.

☞ 저자의 이야기를 들어보시죠!

- 이동평균선 투자법에 MACD 지표를 활용하면 좀 더 빠른 매수타점을 잡을 수 있다.

- 또는 매수 타점의 전조 신호를 확인하여 매수 신호 발생 시 좀 더 확신 있는 투자를 가능케 한다.

- 먼저 왜 MACD를 사용하는지에 관해 이야기하겠다.

- MACD는 우리말로 옮기면 이동 평균 수렴 확산이다.

- 즉 MACD지표는 이동평균의 일종인 셈이며 이동평균선이 달라붙거나 떨어지는 것을 나타내는 지표라고 할 수 있다.

- 그리고 우리는 MACD 지표를 통해서 차트의 골든크로스나 데드크로스를 예측할 수 있다.

- 그런데 여기서 알고 넘어가야 할 것이 MACD에 사용되는 이동평균선인 지수이동평균(MA)의 개념이다.

- 지수이동평균선은 일반적으로 사용되는 단순이동평균선과 결을 달리한다.

- 한국이나 일본에서는 단순이동평균선을 많이 사용하지만 해외에서는 일반적으로 지수이동평균선을 사용한다.

- 지수이동평균선과 단순이동평균선의 가장 큰 차이점은 지수이동평균선에서 천장이나 바닥 신호가 더 빨리 발생한다는 것이다.

- 또한 지수이동평균선의 움직임은 단순이동평균선에 비해서 오르내림이 매끄럽다.

- 지수이동평균선은 단순이동평균선의 단점을 보완한 지표이기도 하다.

- 단순이동평균선은 가깝든 멀든 모든 가격을 동일 비중으로 하여 평균한다.

- 하지만 지수이동평균선은 최근 가격에 더 많은 비중을 두어 평균값을 도출한다.

- 그렇기 때문에 좀 더 빠르게, 좀 더 매끄럽게 움직이는 것이다.

- 그리고 그런 지수이동평균의 움직임이 MACD에 포함된 것이다.

10. MACD 설정 및 활용법

☞ 백문이 불여일견이란 말이 있습니다.

☞ 한 번 보는 것이 백 번 듣는 것보다 낫다는 뜻이죠.

☞ 그래서 MACD 설정 및 활용법을 바로 보여드리면서 설명을 드리도록 하겠습니다.

☞ 일단 키움증권 기준으로 MACD를 설정하는 법을 말씀드려 보겠습니다.

☞ (설명)

☞ (활용법 설명)

11. [중요] 쿨라매기 투자법

☞ 이제부터 120만원을 1060억으로 만든 쿨라매기 투자법을 설명드릴텐데요.

☞ <이동평균선 투자법>에 나오는 투자법과 조합을 하시면 훨씬 유용한 투자를 하실 수 있을 것이라 생각됩니다.

☞ 특히 쿨라매기 투자법은 <이동평균선 투자법>에 나오는 매수 타점을 놓쳤을 때도 적용할 수 있다는 장점이 있는데요.

☞ 쿨라매기 투자법에 대서 말씀드린 후 차트를 통해서 다시 설명드리도록 하겠습니다.

- 크리스찬 쿨라매기는 스웨덴의 투자자로서 해외에서 굉장히 유명한 트레이더다.

- 그는 투자를 시작한 2년간 4번의 깡통을 경험한 후 해당 투자법을 발견한다.

- 그리고 120만원을 8년만에 1060억으로 만들어 자신의 투자법을 증명했다.

- 그리고 그는 자신의 투자법은 영원히 시장에서 먹히는 전략이라고 자신하기도 했다.

- 그는 10, 20, 50 지수이동평균선 3개만을 활용하여 매매를 한다.

- 그의 매수타점 잡는 순서를 설명하면 다음과 같다.

- 먼저 세 지수이동평균이 모두 정배열되며 주가가 크게 상승하는 종목을 대상으로 한다.

- 고지로 강사가 말하는 절대 놓쳐선 안되는 구간인 스테이지 2, 안정 상승기에 접어든 종목을 대상으로 하는 것이다.

- 하지만 그는 정배열 구간에서 매수 타점을 잡지 않는다.

- 그는 정배열되며 상승하는 가격이 전고점을 돌파하지 못하고 횡보할 때 만들어지는 하향 추세선 또는 박스저항선을

- 상방으로 돌파하는 장대양봉이 나올 때 매수를 시행한다.

- 손절 타점은 장대양봉의 저점을 이탈할 때이며,

- 익절타점은 매수 후 3에서 5일 후 1/3 물량을 매도하고 손절 타점을 돌파 가격으로 재설정 후 20일 지수이동평균선을 이탈할 때 모든 물량을 매도한다.

- 최종 익절 타점은 10일 지수이동평균으로 설정해도 좋다.

- 쿨라매기는 가격이 장중에 손절 타점과 익절 타점을 건드렸다고 해서 매도를 실시하지 않는다.

- 그는 캔들의 몸통, 즉 종가가 완전히 이탈할 때 비로소 매도를 실시한다.

- 그의 매매타점은 손익비가 우수한 것으로도 유명하다.

- 손절은 짧지만 수익은 최대한 길게 유지하여 수익을 극대화한다.

- 그는 일봉차트에서 이 투자법을 적용하지만 주로 15분봉에 적용하여 매매했다고 알려져 있다.

- 즉 이 기법은 일봉차트, 분봉차트 모두 적용된다는 것이다.

- 그의 매매법을 좀 더 자세히 설명하면 다음과 같다.

- 먼저 그는 ADR, 일 평균 변동성보다 손절비율이 크면 안 된다고 강조한다.

- 즉 종목의 차트 캔들 일 등락폭을 대략 평균 잡았을 때 5% 등락을 한다고 하면,

- 손절률은 5%를 넘어선 안 된다는 것이다.

- 이는 하향 추세선 또는 저항선을 돌파할 때 당일 저점에서 5% 상승할 때 정확히 매수가 들어가야 함을 의미한다.

- 다음으로 그는 1~3개월 간 30%에서 100% 상승률을 보인 종목을 대상으로 한다.

- 1~3개월 간 가장 큰 상승을 보여준 종목을 대상으로 한다고 보는 것도 좋다.

- 다만 3개월에서 6개월 간 큰 상승을 보여준 종목은 이미 시세를 주었다고 판단하여 매수 대상에서 제외한다.

- 쿨라매기의 투자법은 윌리엄 오닐의 손잡이달린컵모형과 매우 유사하다.

- 다만 쿨라매기는 윌리엄 오닐의 모형을 좀 더 간결하게 개량하였다는 점에서 차이가 있다고 할 수 있다.

- 쿨라매기 역시 큰 상승 후 횡보할 때 거래량이 마르면서 등락폭 약 5% 정도의 단봉이 출현하면 좋다고 말한다.

- 윌리엄 오닐 역시 강조하는 것으로 거래량이 마르면서 짧은 캔들이 출현하는 것은 매도세가 마르고 있다는 증거로 볼 수 있다.

- 그는 상승 후 횡보하는 기간은 대략 2주에서 2개월 정도 걸린다고 말하며,

- 돌파 시에는 거래량이 크게 상승해야 한다고 말하고 있다.

- 종목을 고를 때에서 실적이 크게 상승한 종목, 섹터가 함께 상승 중에 있는 종목, 뉴스가 있는 종목을 좋게 본다.

- 역시 윌리엄 오늘의 CAN SLIM 투자법이 연상되는 부분이다.

12. [중요] 고지로 강사 + 쿨라매기 투자법 종합

☞ 차트 설명(태성으로 차트 하나하나 클릭해가면서 설명해주기!)

☞ 각 매도 타점 설명

(고지로 강사 = 5, 20 데드크로스 / 상승 추세선 하향 이탈 / ATR 2배 변동폭 발생시)

※ ATR 일일 평균 최대 변동폭 / 예를 들어주자!

13. 자산관리법(쿨라매기)

- 대부분의 포지션은 전체 투자금의 10%에서 20% 비중으로 들어간다.

- 그리고 1회 트레이딩의 손실액은 전체 투자금의 1% 이상을 넘기지 않는다.

- 계좌의 크기가 작았을 경우는 1.5%까지 허용하기도 했다.

- 오버나잇을 하는 경우 물량은 전체 계좌의 30%를 넘기지 않는다.

- 만약 다수의 포지션을 취하여 전체 투자금의 30% 이상이 투자되어 모두 오버나잇해야 하는 경우라면 일부는 익절 하여 비중을 30%이하로 맞춘다.

14. 트레이딩의 올바른 순서

- 투자뿐만 아니라 스포츠 등에도 공통되는 점이지만,

- 실력을 키우려면 연습이 반드시 필요하다.

- 이 책을 읽고 있는 여러분이 안정적으로 수익을 내는 투자자가 되고 싶다면 어떤 과정을 거치며 실력을 키워야 할까?

- 먼저, 제대로 된 이론을 '공부할' 필요가 있다.

- 이 책의 목적은 독자 여러분에게 필요한 지식을 확실히 가르쳐 주는 것이다.

- 그러나 이 책을 읽고 공부했다고 해서 당장 내일부터 수익을 내는 투자자가 될 수 있는 것은 아니다.

- 공부한 뒤에는 '연습'이 필요하다.

- 테니스도 골프도 마찬 가지지만, 머리로 이해하는 것과 이해한 대로 똑같이 움직이는 것은 별개의 문제다.

- 이해한 대로 똑같이 움직이기 위한 연습을 나는 '프랙티스, 모의투자'라고 부른다.

- 모의투자에서 좋은 성적을 냈다면 다음에는 소액이라도 좋으니 실전 투자를 해봐야 한다.

- 그리고 투자 결과가 어떠했는지를 스스로 검증해야 한다.

- 이익 확정은 잘했는가? 손절은 잘했는가?

- 이런 것들을 검증해 보면 당연히 과제가 발생한다.

- 그다음에는 반성을 한다.

- 이때는 이 책을 다시 읽어 보기 바란다.

- 이 책에는 투자에 필요한 지식이 응축되어 있으므로 반드시 새로운 발견을 하게 될 것이다.

- 그렇게 다시 공부하는 것이다.

- 공부, 연습, 실천, 검증, 반성,

- 이 순환을 반복하면서 최소 이 책을 세 번은 읽기 바란다.

- 처음 읽을 때는 '이런 이야기구나.'라고 이해하고,

- 두 번째로 읽을 때는 '여기가 포인트구나.'라고 깨달으며,

- 세 번째로 읽을 때는 세세한 부분에 이르기까지 내가 전하고자 하는 바를 전부 이해할 수 있을 것이다.

- 물론 네 번, 다섯 번 읽으면 더욱 깊이 이해할 수 있다.

'부자회사원' 카테고리의 다른 글

| 세력의 매집원가 구하기ㅣ전석ㅣ부자회사원 (0) | 2024.07.06 |

|---|---|

| 와이코프 패턴ㅣ데이비드 와이스ㅣ부자회사원 (0) | 2024.06.30 |

| 나는 어떻게 2000만 달러(260억)을 벌었나ㅣ마틴 슈워츠ㅣ부자회사원 (1) | 2024.06.22 |

| 마법의 계좌 분할 주식 투자 전략, 세븐 스플릿ㅣ박성현ㅣ부자회사원 (1) | 2024.06.01 |

| 강남 부잣집아들 → 기초수급자 → 주식 시작 후 4년만에 20억ㅣ대학생 트레이더 만쥬의 단타의 기술ㅣ원칙으로 수익 내는 단타의 기술ㅣ부자회사원 (0) | 2024.05.25 |